【富邦投信行銷資訊】

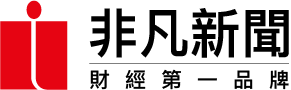

聯準會升息循環進入尾聲,市場普遍預期Q3可能是今年「最後一升」,歷史經驗顯示,聯準會倒數第一次升息到第一次降息,投等債報酬率平均高達10.56%,加上目前各評級投等債殖利率攀升至相對高點月3.4~4.3%左右,「由股轉債」成為熱門趨勢,但你知道自己該錢進投等債還是美國公債嗎?

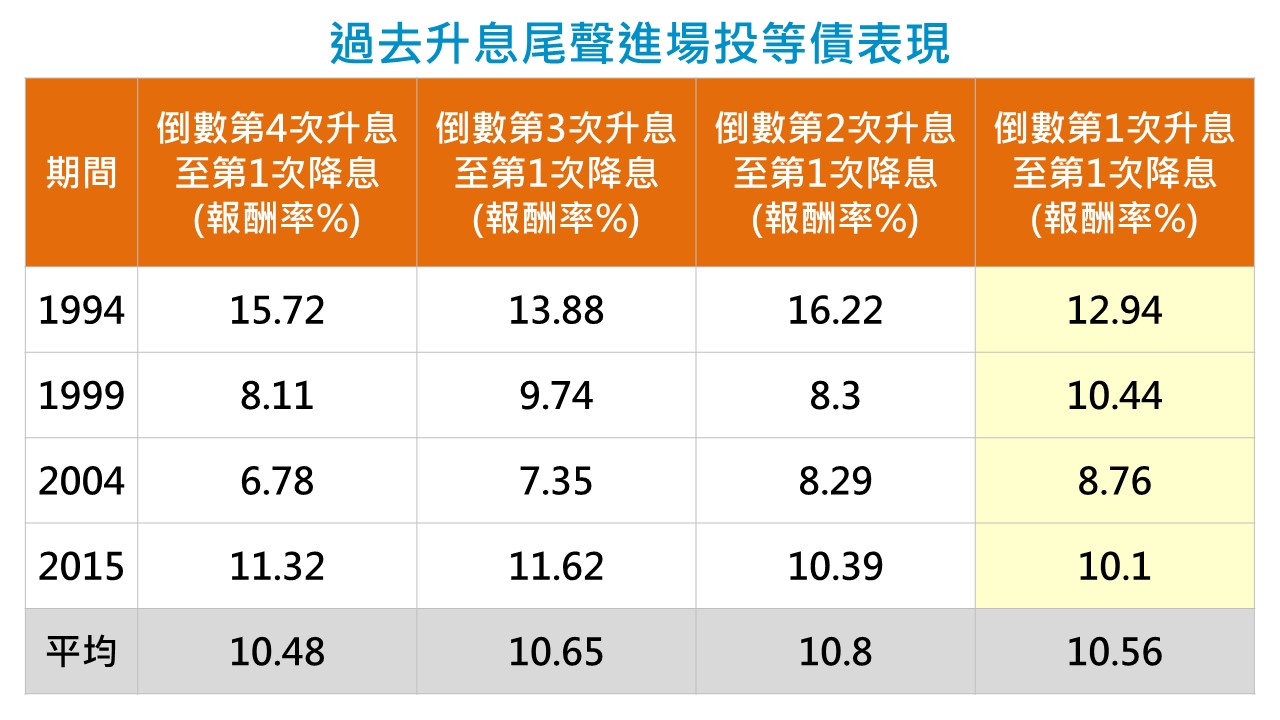

搶漲?搶息? 全球投等債PK美國公債

押寶聯準會利率觸頂,今年債市投資轉熱,投資人要如何選擇適合自己的標的呢?第一步就是釐清自己真正的投資心態與需求,只要記住一個口訣「喜歡領息存債選全球投資等級債,追求價差就選美債」,就能簡單判斷該選擇什麼債券。

如果你是喜歡穩健領息的「存債族」,可以選擇主打低成本、高配息,具有高殖利率吸引力的投等債;但若你是相對積極的「追價族」,看好未來聯準會降息將帶動的波段行情,就可以考慮長天期的美債,在升息尾聲提前卡位賺價差。

▲資料來源 : 富邦投信整理;資料期間:2023.06

票息、成本都優秀!從00740B找存「債」感

富邦全球投資等級債(00740B)追蹤彭博10年期以上BBB美元息收公司債(中國除外)指數,為一次投資「全球」的投等企業債,雖然風險比美國公債高一點,指數篩選只納入票息超過4.5%的債券,直接幫投資人挑選出高息收標的。

此外,00740B經理費加上保管費率僅0.28%,幾乎是同類型ETF的一半,不只有成本優勢,還有突出的票息,非常適合「存債族」入手。

跟法人大戶「債」一起 入手00696B

想提早卡位聯準會降息題材、追求資本利得的「追價族」,則可以鎖定追蹤富時美國政府債券20年以上指數的富邦美債20年(00696B),雖然投資標的與其他產品都是美債20年期以上,但持有1000張以上大戶法人的比例高達91.98%,可作為投資人選擇的參考。

投資人追求價差的同時,也別忘了考慮入手CP值,00696B經理費加上保管費率僅0.16%,規模穩定,不用擔心因短時間規模過度膨脹,造成配息被稀釋的問題,進可攻退可守。

這樣看下來,投資人是不是更了解該怎麼選擇美債商品呢?最後再提醒大家一次,「存債領息選投等債、追價就選美國公債」,掌握這個原則,才能在債券甜蜜點浮現時,買到最適合自己的標的!(林恬如撰稿/綜合編輯)

【富邦投信獨立經營管理】

本基金經金管會同意生效,惟不表示本基金絕無風險。基金經理公司以往之經理績效不保證本基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益;本文提及之經濟走勢預測不必然代表基金之績效;本基金之投資風險及有關基金應負擔之費用已揭露於基金之公開說明書,投資人申購前應詳閱基金公開說明書。本公司及各銷售機構備有簡式公開說明書或公開說明書,歡迎索取;投資人亦可連結至富邦投信網頁(https://www.fubo.com/asset-management/index)或公開資訊觀測站(https://mops.twse.com.tw)查詢。有關本基金運用限制及投資風險之揭露請詳見本基金公開說明書。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。

【富邦彭博10年期(以上)BBB美元息收公司債券ETF基金】BLOOMBERG®乃為彭博財經有限合夥企業及其關係企業(統稱「彭博」)之商標與服務標記。BARCLAYS®乃為英商巴克萊銀行之商標與服務標記(與其關係企業統稱「巴克萊」),經授權使用。彭博或彭博之授權人,包括巴克萊,擁有彭博巴克萊指數之完整專屬權利。彭博或巴克萊與富邦證券投資信託股份有限公司無附屬關係,且均不認可、背書、審閱或推薦富邦全方位入息ETF傘型證券投資信託基金。彭博及巴克萊均不就彭博巴克萊指數之即時性、正確性或完整性做出任何擔保,且亦不應對富邦證券投資信託股份有限公司、富邦全方位入息ETF傘型證券投資信託基金之投資人或任何第三方就使用彭博巴克萊指數或其間包含任何資料之使用或其正確性承擔任何責任。本基金因採被動式管理方式,以追蹤各標的指數報酬為目標,因此基金之投資績效將視其追蹤之標的指數之走勢而定。基於管理有價證券價格變動風險或為增加投資效率之需要,得從事證券相關商品之交易。當其追蹤之指數價格波動劇烈時,基金之淨資產價值將有波動之風險。此外國內外政經情勢、基金可投資國家與臺灣關係之互動、未來發展或現有法規之變動,均可能對本基金所參與的投資市場及投資工具之報酬造成直接或間接的影響。本基金自上櫃日起之申購,經理公司將依本基金每一營業日所公告「現金申購買回清單」所載之「每申購買回基數約當淨值」加計105%~108%,向申購人預收申購價金。本基金受益憑證上櫃後之買賣成交價格無升降幅度限制,並應依財團法人中華民國證券櫃檯買賣中心有關規定辦理。本基金所涉之各證券市場交易時間不同,因此基金所涉之證券市場交易可能有無法即時完全反應基金投資組合之價格波動風險。另本基金的淨值反應其一籃子成分市值總合,惟盤中即時估計淨值與實際基金淨值計算之投組內容亦可能有所差異,可能造成交易資訊傳遞落差之風險。本基金主要投資於彭博10年期以上BBB美元息收公司債(中國除外)指數成分債,以追求穩定收益為目標。投資範圍遍及全球,因此所涉及之投資國家其政治、經濟或法令等相關投資規定若改變時,亦存在一定程度之投資風險,雖投資ETF具有分散各標的風險效果,惟仍具有相當程度的風險,投資人仍應注意所有投資本基金之風險。本基金主要投資標的為全球債券型之投資等級債券,參酌「中華民國證券投資信託暨顧問商業同業公會基金風險報酬等級分類標準」,其風險報酬等級為RR2。此等級分類係計算過去5年基金淨值波動度標準差,以標準差區間予以分類等級。適合尋求投資固定之潛在收益且能承受風險之穩健型投資人。此等級分類僅供參考,無法涵蓋所有風險(如:基金計價幣別匯率風險、投資標的產業風險、信用風險、利率風險、流動性風險等),不宜作為投資唯一依據,投資人仍應考量個人風險承擔能力進行投資。(投資地區政治、經濟變動之風險)本基金主要投資於所追蹤標的指數相關之有價證券及證券相關商品,因此國內外政經情勢、基金可投資國家與臺灣間之互動、未來發展或現有法規之變動,均可能對本基金所參與的投資市場及投資工具之報酬造成直接或間接的影響。此外,利率變動及各國的貨幣政策等因素亦會影響有價證券之價格,進而造成本基金淨資產價值漲跌之風險。經理公司將盡善良管理人之注意義務,盡力降低投資地區政治、經濟變動之風險,惟不表示風險得以完全規避。

【富邦美國政府債券20年期以上基金】本基金並非由Lodon Stock Exchange Group plc 及任何其關係企業(以下統稱LSE Group)認可、銷售或推廣。FTSE Russell是LSE Group的交易名稱。富時美國政府債券1-3年期指數、富時美國政府債券7-10年期指數及富時美國政府債券20年期以上指數的所有權利是由LSE Group所擁有。相關的商標如“FTSE®”,“Russell®”,“FTSE Russell®”,“MTS®”,“FTSE TMX®”,“FTSE4Good®”,“ICB®”,“Merget®”,“The Yield Book®”是由LSE Group及其關係企業所共同使用的商標。指數由FTSE Fixed Icome或其附屬公司代理或合夥人或其代表計算。LSE Group不承擔包括(a)使用及指數內的錯誤或(b)投資或操作”本基金”,對任何人造成的任何損失。LSE Group不會就富邦美國政府債券 ETF傘型證券投資信託基金或指數是否適用於本基金而提出索賠、預測、保證及表示。本基金因採被動式管理方式,以追蹤標的指數報酬為目標,因此基金之投資績效將視其追蹤之標的指數之走勢而定。基於管理有價證券價格變動風險或為增加投資效率之需要,得從事證券相關商品之交易。當其追蹤之指數價格波動劇烈時,基金之淨資產價值將有波動之風險。此外國內外政經情勢、台美關係之互動、未來發展或現有法規之變動,均可能對本基金所參與的投資市場及投資工具之報酬造成直接或間接的影響。本基金自上櫃日起之申購,經理公司將依本基金每一營業日所公告「現金申購買回清單」所載之「每申購買回基數約當淨值」加計103%,向申購人預收申購價金。本基金受益憑證上櫃後之買賣成交價格無升降幅度限制,並應依財團法人中華民國證券櫃檯買賣中心有關規定辦理。本基金所涉之各證券市場交易時間不同,因此基金所涉之證券市場交易可能有無法即時完全反應基金投資組合之價格波動風險。另本基金的淨值反應其一籃子成分市值總合,惟盤中即時估計淨值與實際基金淨值計算之投組內容亦可能有所差異,可能造成交易資訊傳遞落差之風險。本基金為指數股票型基金,追蹤富時美國政府債券20年期以上指數,主要投資於單一國家(已開發)債券型之投資等級債券,適合相對保守型投資人。參酌「中華民國證券投資信託暨顧問商業同業公會基金風險報酬等級分類標準」,其風險報酬等級屬RR2,此等級分類係計算過去5年基金淨值波動度標準差,以標準差區間予以分類等級。此等級分類係基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險(如:基金計價幣別匯率風險、投資標的產業風險、信用風險、利率風險、流動性風險等),不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險。(投資地區政治、經濟變動之風險)投資標的為美國或臺灣等之有價證券及證券相關商品,因此國內外政經情勢、兩國關係之互動、未來發展或現有法規之變動,均可能對本基金所參與的投資市場及投資工具之報酬造成直接或間接的影響。此外,利率變動及各國的貨幣政策等因素亦會影響有價證券之價格,進而造成本基金淨資產價值漲跌之風險。經理公司將盡善良管理人之注意義務,盡力降低投資地區政治、經濟變動之風險,惟不表示風險得以完全規避。

基金並無受存款保險、保險安定基金或其他相關保障機制之保障,投資基金最大可能損失為全部投資金額。

【富邦證券投資信託股份有限公司 0800-070-388 台北市10557敦化南路一段108號8樓】